1月30日浙江莎普爱思药业股份有限公司发布2018年度业绩预报,报告显示,2018 年度,公司预计实现归属于上市公司股东的净利润-1.3 亿元到-1.1亿元,出现亏损。

预报中指出预亏主要原因为,莎普爱思药业子公司强身药业销量同比大幅下降,本期强身药业经营出现亏损。

预报中称,强身药业因未完成相关业绩承诺,莎普爱思药业收购强身药业时所形成的商誉出现减值迹象,基于谨慎原则,预计计商誉减值损失1.78亿元。

这份预报似乎在说莎普爱思药业踩中了“商誉减值”的雷点而使得股价轰然下跌。但如果放眼整个A股市场,这段时间自曝“商誉减值”的公司却不在少数。

这是寒风中A股市场的流行趋势吗?不妨先看看什么叫“商誉减值”。

简单来说,一家公司的净资产(包括有形和无形资产)是1000万,另一家公司收购它时花了3000万,那么多出来的2000万就会进入收购方的资产负债表,也就是商誉值——它实际上是这笔收购所付出的溢价。

OK,明白了商誉这一概念,再来看看A股市场上公司的“流行做法”。

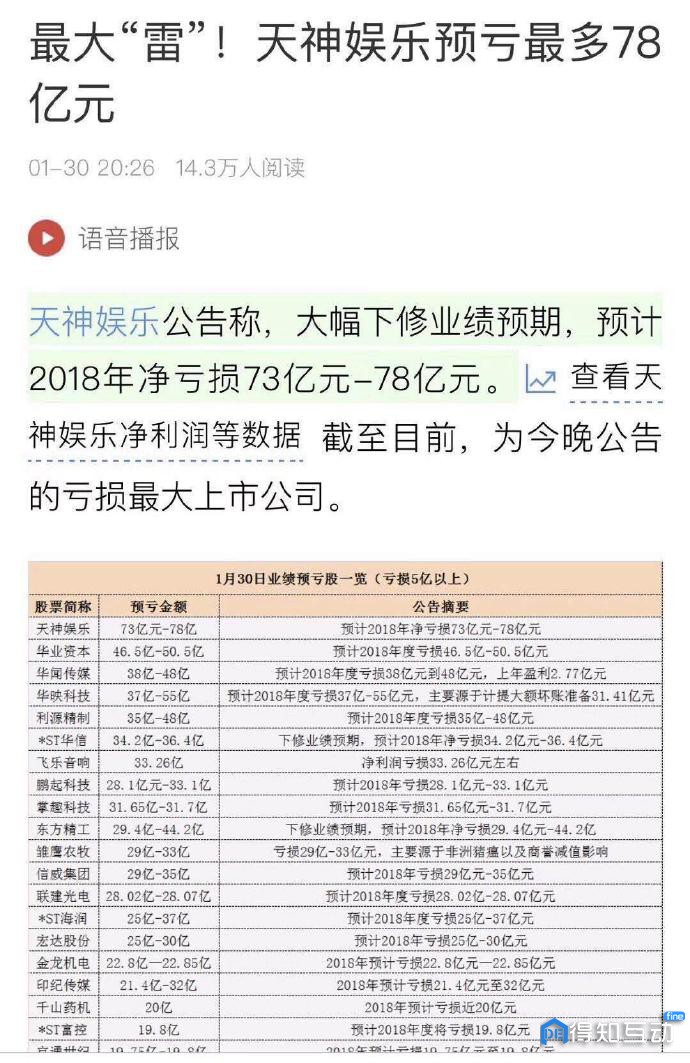

据报道,截至1月30日,商誉引发A股爆雷的4天里,至少260家公司预亏超2800亿。超10亿的“巨雷”达87家。

而30日这天的惊险程度堪称“惊悚”。这天亏在前三的是:天神娱乐预亏78亿,市值44亿、华业资本预亏50亿,市值32亿、利源精制预亏48亿,市值32亿……相比之下,几天前的10亿,20来亿都是小意思了。

?

然而必须确认的一点就是,不管上市公司爆出多少“商誉雷”,商誉的本质是中性的,其披露时间也掌握在上市公司手里。

可2019年1月4日,财政部会计准则委员会讨论了商誉减值改摊销的问题。大部分委员认为,摊销(每年按比例减少)比减值(按“意愿”计提)能更好地实现商誉减记至零的目标,而且成本低便于操作,有利于投资者理解,可增强企业之间会计信息的可比性。

解释一下,就是每年披露一点商誉,与一次性披露的区别。但上市公司显然不会回去顽强地赌一把——连续三年利润无法覆盖商誉摊销,就表明要亏损退市的。

接下来就开始了上市公司一次性披露商誉减值的大潮——你可以想象为一家公司狠心一次挖下身上一块肉——把商誉一次性大幅减值掉,这可比每天挖一块肉轻松利落多了。

可以说面对寒冬,资本市场也在不断调整自己。和莎普爱思药业同行业的人福医药,也在1月29日下午披露了2018年度业绩预告,预计2018年度归属于上市公司股东的净利润出现亏损,亏损额为22亿~27亿元。公告称,经过减值测试,公司拟计提商誉减值损失及无形资产减值损失合计约30亿元。

这样看来,人福医药的“雷”比莎普爱思大很多。但在“暴雷”的转天,市场并没有出现过度的担忧,反而因为人福医药主动披露商誉减值,而导致市场信心激增,反映到股价上呈现了上扬的趋势。

这一大波商誉减持的背景下,投资者对于商誉“触雷”越开越抱有理性的看法和积极的态度面对。莎普爱思药业对其商誉减值信息的披露也带着乐观的态度和对未来经营积极的心态,毕竟轻装上阵,才是面对寒冬展现体格的不二之法。

|